配偶者控除を外さないパートや副業、株式等資産運用の留意点

主に専業主婦に配慮した「配偶者(特別)控除」とは

配偶者が家業中心で所得が少ない場合、所得税や住民税では、一定の要件を満たせば一定の金額を納税者の合計所得から控除して、納税者の税を軽減する「配偶者控除」及び「配偶者特別控除」が適用されます。

「配偶者特別控除」は、主に専業主婦が、家業のかたわらでパートや副業などを、よりやり易くするために「配偶者控除」の枠を広げたものと考えればいいと思います。

※以下では、「配偶者控除」と「配偶者特別控除」を含めて「配偶者(特別)控除」と表記します。

「配偶者(特別)控除」の適用要件(所得税)

「配偶者控除」及び「配偶者特別控除」は、民法の規定による配偶者で生計を一つにし次の要件を満たす場合に適用されます。

なお、「配偶者特別控除」は、配偶者の年間合計所得の適用枠を広げて、より所得の高い層にも「配偶者控除」が適用できるようにしたもので、配偶者の所得に応じて「控除額」が適用されます(後述)。

[適用要件]

(1)納税者本人の合計所得金額が年間1000万円以下であること (2)配偶者の年間合計所得が次の要件を満たすこと

| 配偶者の年間合計所得 | |

| 配偶者控除 | 38万円以下 |

| 配偶者特別控除 | 38万円以上123万円(令和2年以降は133万円)以下 |

※「合計所得」は、「給与収入」ではなく、「必要経費」を控除した「所得」であることに注意。給与のみの場合の求め方は以下の通り。

・給与所得=「給与収入(賞与等を含む)」‐「給与所得控除(必要経費)」

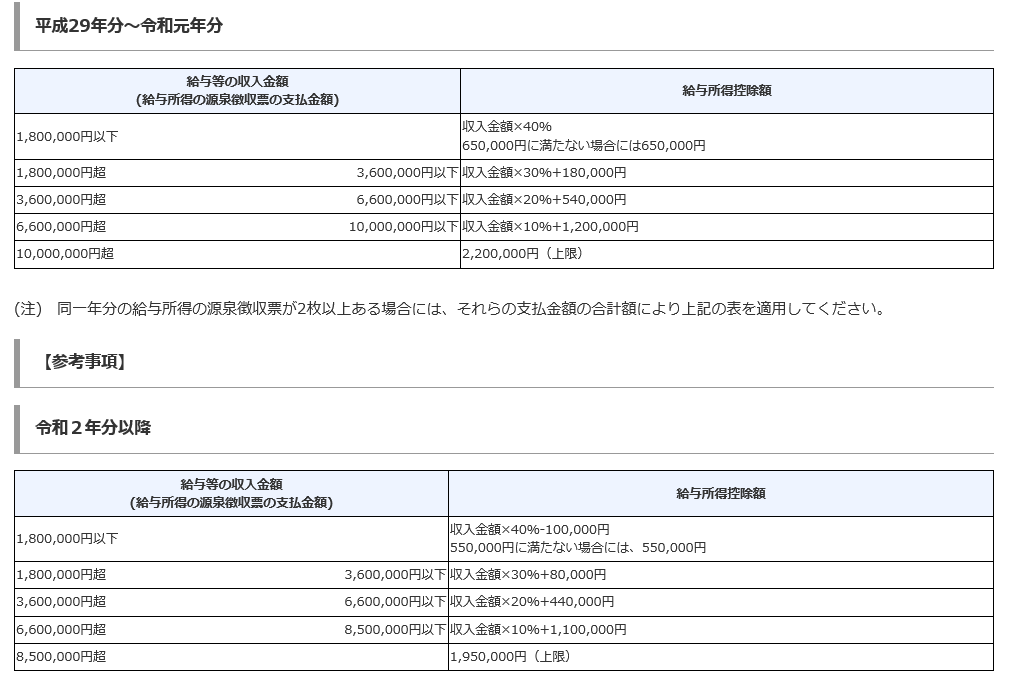

[給与所得控除]

配偶者の合計所得に含めない所得(重要)

配偶者の合計所得金額に含まれるものは、給与所得、不動産所得、一時所得、譲渡所得などですが、「非課税所得」や次のような所得は、配偶者控除の判定に際し配偶者の合計所得金額には含まれません。

従って、確定申告の際は、配偶者に以下の所得があっても一切表記しないよう注意してください。

[配偶者の合計所得金額に含めない所得]

|

(1)「確定申告しない」を選択した「特定公社債等の利子」、「上場株式等の配当」、「少額配当」 (2)「特定口座の源泉徴収あり」を選択した「株式等の譲渡所得」 (3)源泉分離課税の「預貯金や一般公社債等の利子」、「抵当証券の利息や一時払養老保険の差益などの金融類似商品の収益」、「一定の割引債の償還差益」 |

注)「非課税所得」:「儲け」と見なされない通勤手当、慰謝料、各種手当金、宝くじの当せん金、保険金や生活用動産の譲渡による所得など

配偶者が確定申告をするときは注意が必要!(所、住)

配偶者が、株式等で損が発生した場合に「損失の繰越控除」などで配偶者が確定申告をすると、納税者が、配偶者控除を受けられなくなるばかりか、配偶者に所得税や住民税などの支払い義務が生じる恐れがありますので特に注意が必要です。

「配偶者(特別)控除」の「控除額」(所得税)

「配偶者(特別)控除」が適用になれば、合計所得から他の各種所得控除と合わせて、下記による「控除額」が「合計所得」から控除されて「課税所得」が決まります。

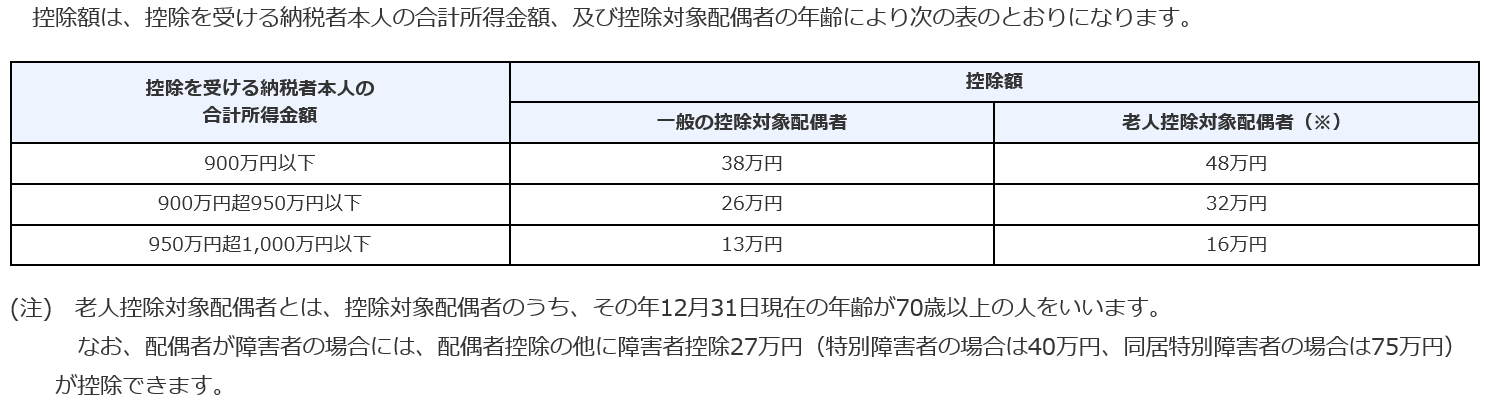

1.「配偶者控除」・・配偶者の70歳区分あり

配偶者控除は、配偶者の合計所得が38万円(給与収入でいうと103万円)以下の場合に適用対象になります。

「控除額」は、下表の通り「納税者の合計所得」と「配偶者の年齢が70歳未満か70歳以上か」で控除額が変わるので注意が必要です。

70歳以上の配偶者が、若干優遇された形となっています。

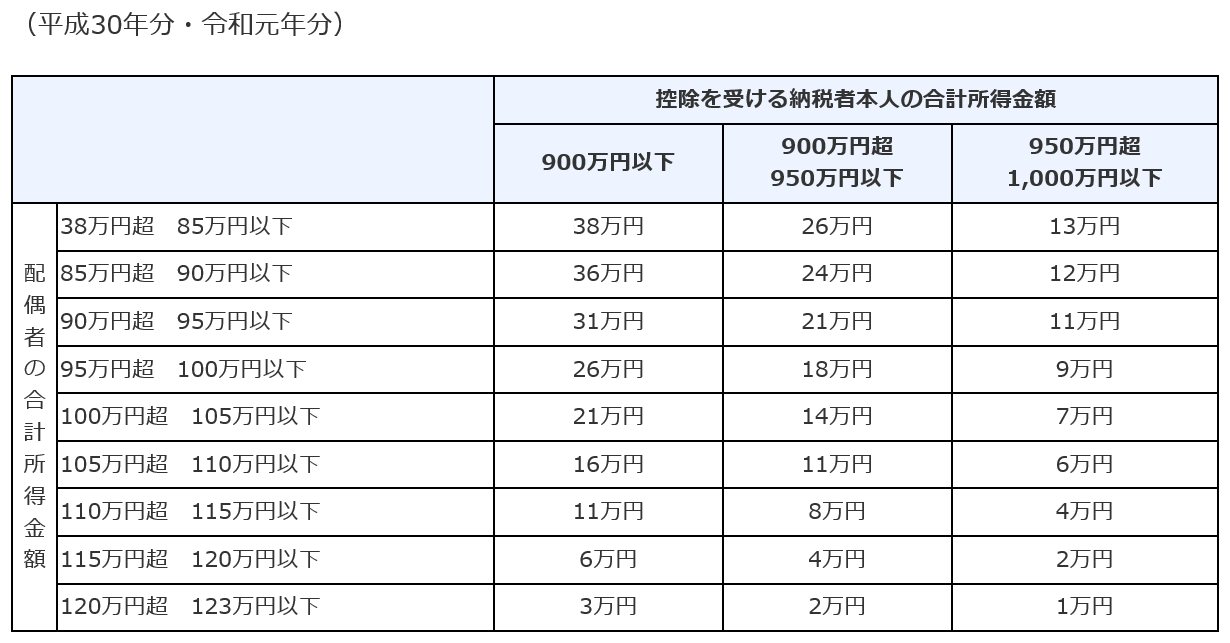

2.「配偶者特別控除」・・納税者に3つの所得区分あり

「配偶者特別控除」は、配偶者の合計所得が38万円(給与収入でいうと103万円)以上123万円(給与収入でいうと201万円)以下が対象になります。

| 適用対象:合計所得では38~123万円、給与収入では103~201万円 |

「控除額」は、下表の通り、本人の合計所得と配偶者の合計所得によって控除額が定められています。

|

納税者の合計所得が900万円以下の場合 ・配偶者の所得が85万円(給与収入でいうと150万円)までは「配偶者控除」と同額の38万円が「控除額」となります。 このため、「収入150万円の壁」と言われます。

・配偶者の所得が123万円(給与収入でいうと201万円)を超えると「控除額」がなくなります。このため「収入201万円の壁」と言われます。 |

[控除額表]

住民税における「配偶者(特別)控除」

1.住民税の骨格

1)住民税は、どの地域でもほぼ「課税所得」の10%程度(市町村民税:6%、道府県民税:4%)と見ていいのではないかと考えます。

というのは、住民税は「所得割額」と「均等割額」で構成されていますが、所得(収入)により決まる「所得割額(=課税所得の10%)」が住民税の大半を占めており、所得に関わらず課税される「均等割額」の占める割合はわずかのためです。

因みに、「均等割額」は、「全ての住民一律に、一定額の税金を課す」方法で市町村民税3,500円、都道府県民税1,500円の計5000円が標準税率となっております。

(実際は地域で異なる場合があります。)

2)所得税の税率は、課税所得の大きさに対応した「累進課税率」を用いますが、住民税の大枠をなす「所得割額」の税率は「一律10%」が適用されます。

3)住民税の「所得割額」は、次のような算式で求められます。

|

「給与収入(賞与等含む)」-「給与所得控除」=「給与所得」 「給与所得」-「各種所得控除」=「課税所得」 「課税所得」×10%=「住民税の所得割額」 |

4)住民税の「所得割額(課税所得×10%)」にも、所得税と同様、「配偶者(特別)控除」による税軽減措置があります。

2.住民税の「配偶者(特別)控除」の適用要件と控除額

住民税で「配偶者(特別)控除」を受ける要件は、①納税者本人の所得が1000万円以下であること、②配偶者の年間所得が下表を満たすことが必要になります。

なお、住民税の「配偶者(特別)控除」の控除額は、所得税に適用される控除額よりも若干小さく、住民税の税率(10%)と同じ10%の所得税率が適用される納税者の場合は、住民税の方が税が重くなります。

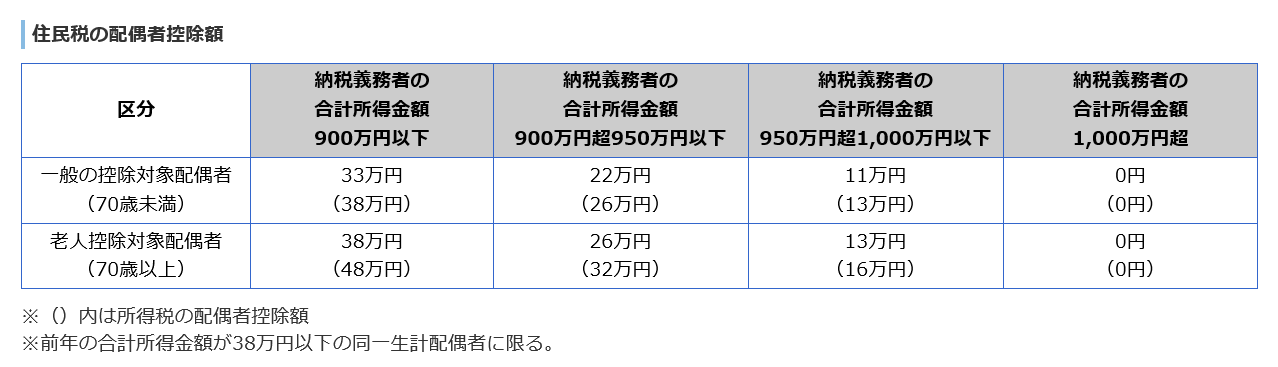

[「配偶者控除」の控除額]・・配偶者の70歳区分あり

「配偶者控除」は、配偶者の合計所得が38万円(給与収入でいうと103万円)以下の場合に適用対象になります。

「控除額」は、下表の通り「納税者の合計所得」と「配偶者の年齢が70歳未満か70歳以上か」で控除額が変わるので注意が必要です。

これによると、70歳以上の配偶者が若干優遇されています。

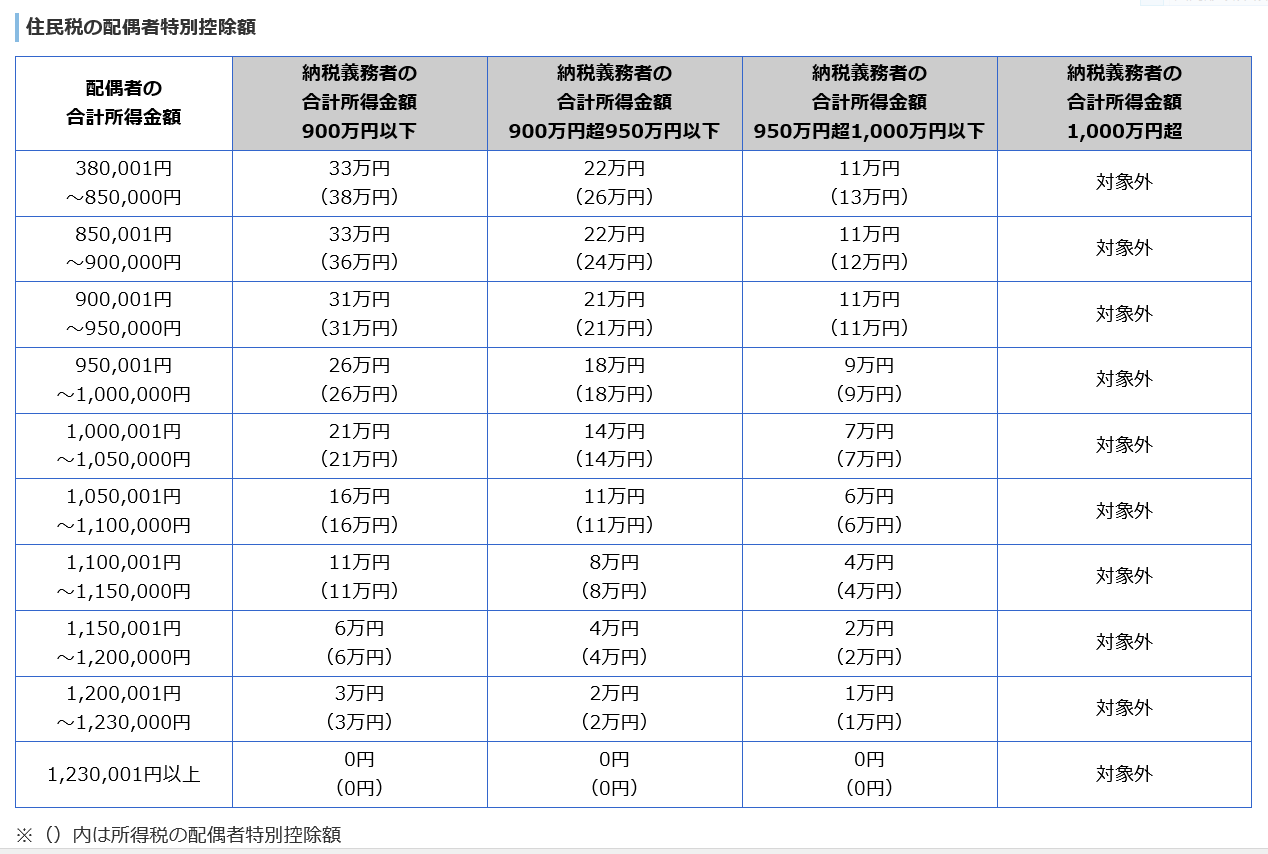

「配偶者特別控除」の控除額・・納税者に3つの所得区分あり

配偶者特別控除は、配偶者の合計所得が38万円以上123万円(給与収入でいうと201万円)以下が対象になります。

但し、「控除額」は、下表の通り、本人の合計所得と配偶者の合計所得によって控除額が定められています。

3.配偶者の住民税の「非課税限度額」

配偶者の給与収入が103万円(給与所得では38万円)以下なら所得税がかかりませんが、住民税も合計所得金額等が38万円以下なら課税されません。

この38万円を「非課税限度額」といいます。

従って、逆に年間所得が38万円を超えることになれば、翌年度に住民税が掛かってくるので注意が必要です。

「配偶者(特別)控除」適用によるメリットの総括

[納税者のメリット]

①所得税の税軽減⇒「配偶者(特別)控除額」×「本人の所得税率」

例)控除額38万円で本人の所得税率10%の場合 → 38万円×10%=3.8万円の還付金

②住民税の税軽減⇒「配偶者(特別)控除額」×「10%の住民税率」

例) 控除額33万円の場合 → 33万円×10%=3.3万円分が次年度住民税で負担軽減される

➂社会保険等のメリット

・会社員の場合、配偶者を健康保険や厚生年金保険の扶養に入れられる。

・会社員の場合、(制度があれば)家族手当の対象にできる。

・住民税をもとに算定される国民健康保険料、介護保険料、児童手当、保育費、教育費などの負担が抑えられる。

[配偶者のメリット]

①配偶者の「配偶者(特別)控除」を受けることによって、配偶者の「所得税負担」は発生しない。

②配偶者の「配偶者(特別)控除」を受けることによって、配偶者の「住民税負担」は発生しない。

[総括]

「配偶者(特別)控除」の適用を受けるメリットは税金面、社会保険関係、教育費など幅広くに及んで大きいものがあります。従って、適用除外にならないよう細心の注意を払っていくことをおすすめします。

下記の関連記事もご覧いただければ幸いです。

|

あっという間にかんたん確定申告 令和2年3月16日締切分 [ 山本 宏 ] 価格:1,518円 |

![]()

|

価格:2,940円 |

![]()